近年伴随“双碳”目标提出,几乎必然会出现的一个关键词---“新型电力系统”,继2021年3月15日中央财经委员会第九次会议上首次提出之后,近日终于迎来了明确的官方定义与未来发展蓝图。

1月6日,国家能源局官网发布《新型电力系统发展蓝皮书(征求意见稿)》(下称《蓝皮书》)明确指出:新型电力系统具备安全高效、清洁低碳、柔性灵活、智慧融合四大重要特征,是新型能源体系的重要组成和实现“双碳”目标的关键载体。

整体而言,这份蓝皮书为我国电力系统转型指明了方向、目标和路径。伴随顶层设计的完善,新型电力系统发展将迈入新阶段,由此会带来哪些投资机会?

近日,在一场以“中国式现代化投资路径”为主题---由格隆汇主办,深交所基金部作为指导单位的投资策略活动上,广发电力ETF基金经理陆志明也就“新型电力系统改革背景下电力板块的全新投资逻辑及机会”分享了最新观点。

笔者有幸参与其中,受益匪浅。在此也想就此行的所见所闻,据嘉宾与会分享的最新观点,择其精要,以飨读者。

新型电力系统变革背景下,电力板块的核心投资逻辑何在?

首先,全球“碳中和”方向明确,中美欧三大排放主体积极推动落实“碳中和”。

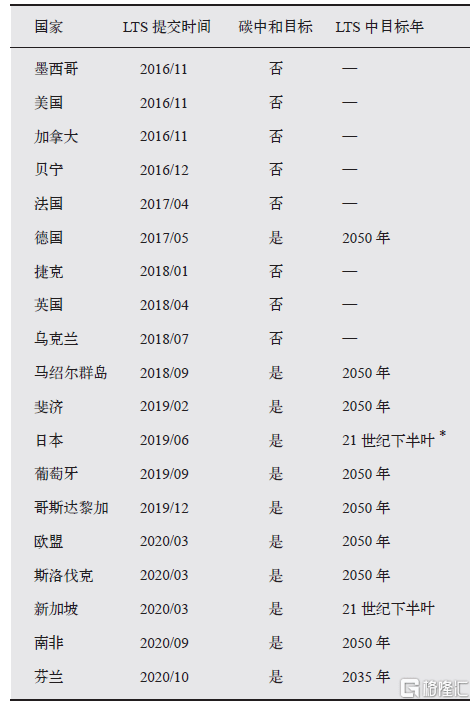

自2016年以来,越来越多的国家在气候变化国际条约进程的LTS中通过碳中和目标来明确面向21世纪中叶的长期减排任务,“碳中和”目标已成为各国自下而上形成的气候行动承诺。

图:各国LTS中的“碳中和”目标情况

(来源:《碳中和行动的国际趋势分析》)

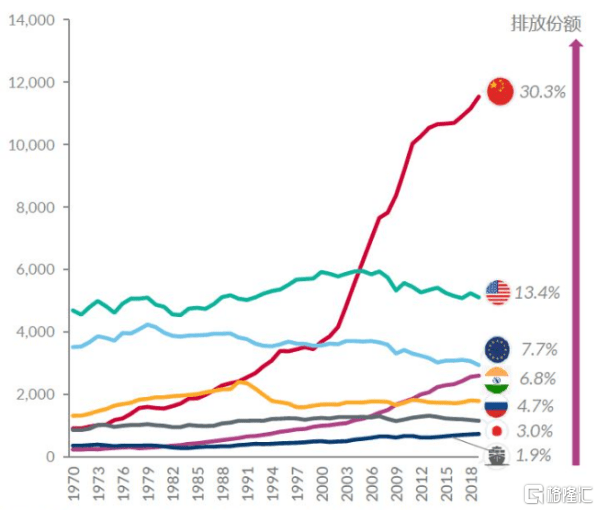

尤其是,中国、美国、欧盟等碳排放大国近几年加快推进“碳中和”实现进程。根据公开数据显示,2021年中国碳排放量占全球碳排放总量30.3%,美国占13.4%,欧盟占7.7%。

(来源:Crippa,M,EGP 2020,UNEP DTU,惠誉博华)

而在全球力推减碳并最终走向零碳的大趋势下,需要从电力行业角度来实现整体的减碳。由于要实现净零碳排放,需要发电部门的完全脱碳,并大规模扩大电力使用,在尽可能多的部门实现电气化,以保证中国的工业、交通、建筑等以能源为基础的服务部门继续快速发展。

例如,前两年较为热门的新能源车所使用的能源,也需要电力部门低碳产出的电力来供给,这样才能真正实现社会全部脱碳。

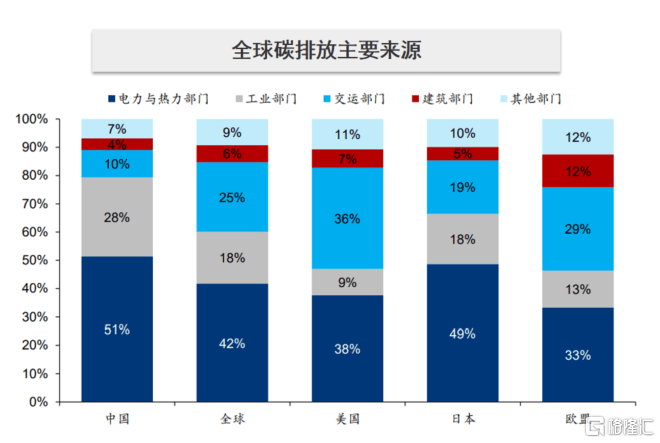

另外,分部门而言,电力和热力部门碳排放的比例要远高于工业、交运、建筑及其他部门;同时,中国要远高于全球其他国家和地区,甚至比欧美等发达国家还要高。

综上,在全球最终走向净零碳排放之路的大趋势下,不论是从碳排放结构,还是能源自主供给趋势,都决定了电力行业改革的底层逻辑。那么,电力改革具体会体现在哪些层面?

政策、供需与创新多重共振,新型电力企业有望迎“戴维斯双击”

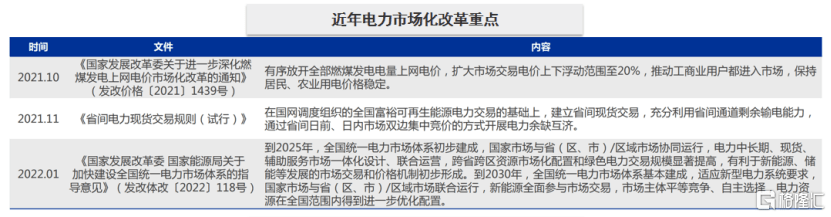

第一,针对需求端,定价机制迎市场化改革。

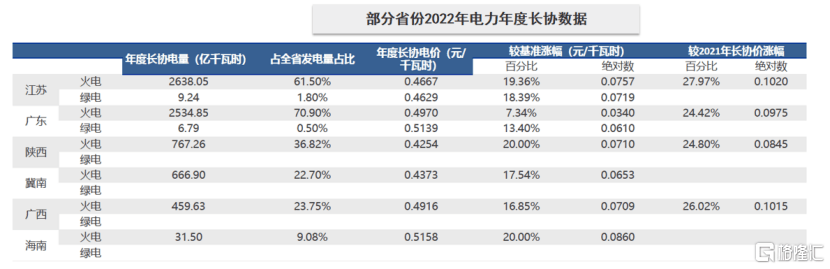

2019年9月,我国将煤电上网电价机制由标杆电价改为“基准浮动”机制。2021年10月8日,国常会即提出改革完善煤电价格市场化形成机制,提出燃煤发电量原则上全部进入市场,浮动范围扩大至正负20%,高耗能行业电价不受限制。

由于居民用电存在刚性,且企业用电占比更高,通过价格来调整需求,更多在于影响企业用电需求。如果形成浮动的价格机制,可以使得电力企业的利润能随之获得增长。

(来源:各地电力交易所)

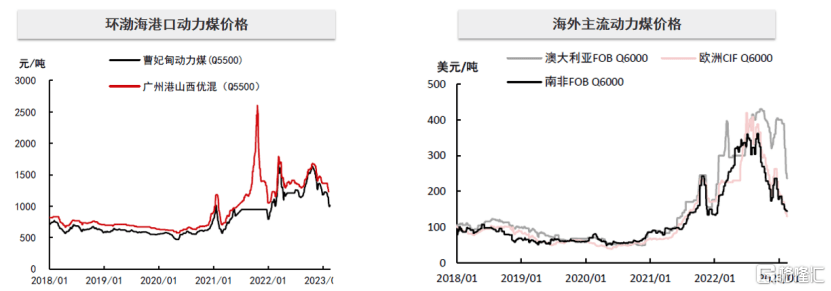

除定价机制之外,成本也是影响电价,进而影响电力企业盈利的另一大变量。

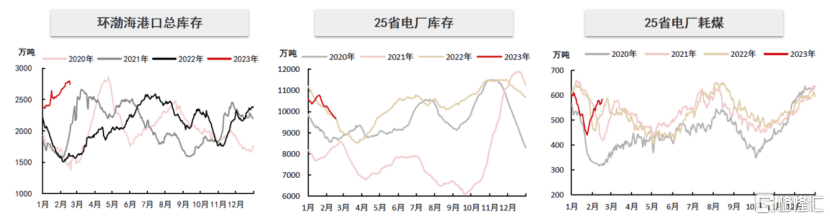

以传统煤电为例,煤炭是发电的主要成本。而煤炭在经历两年多的牛市之后,价格于去年见顶开始逐步下降甚至出现加速下行,并带动电力企业的成本下降。

再从库存来看,目前电厂库存同比维持高位,所以不必担心由缺煤导致的缺电。

以某火电厂为例(如下图),随着长协煤比例的提升以及现货市场煤炭价格的回落,成本端改善对于其业绩的提振弹性显著。

类比煤电的增长逻辑,新能源发电在装机量增加及成本下降共同驱动下,有望实现业绩和估值的双升。

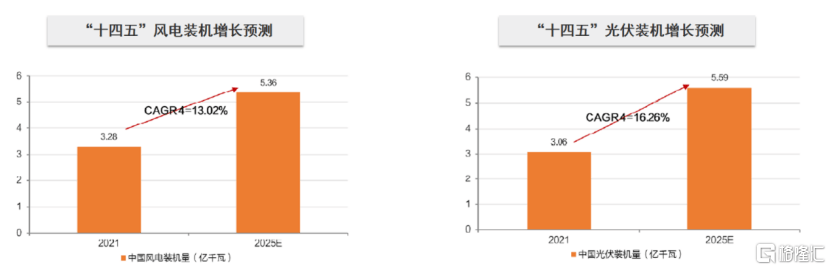

一方面,在“双碳”目标下,新能源装机量有望持续增长,尤其是风电、光伏领域。根据全球能源互联网发展合作组织预测,到2025年,我国清洁能源装机量将达到17亿千瓦,其中风电装机容量将达到5.36亿千瓦,2021-2025年CAGR达13%;光伏装机容量将达到5.59亿千瓦,2021-2025年CAGR达16.26%。

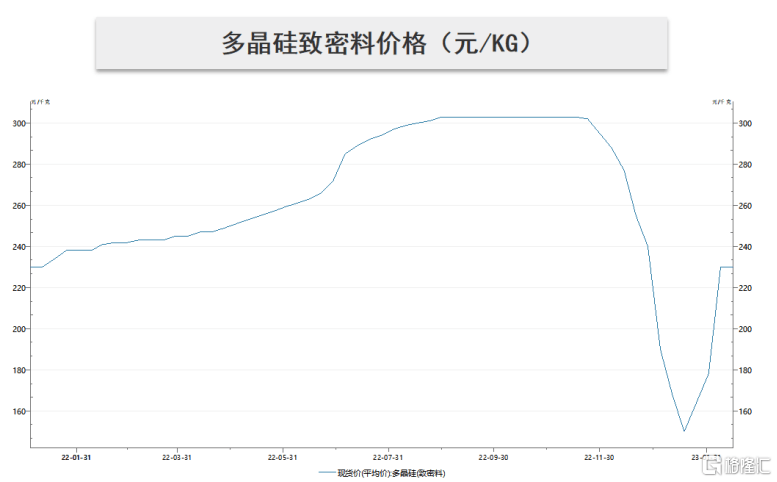

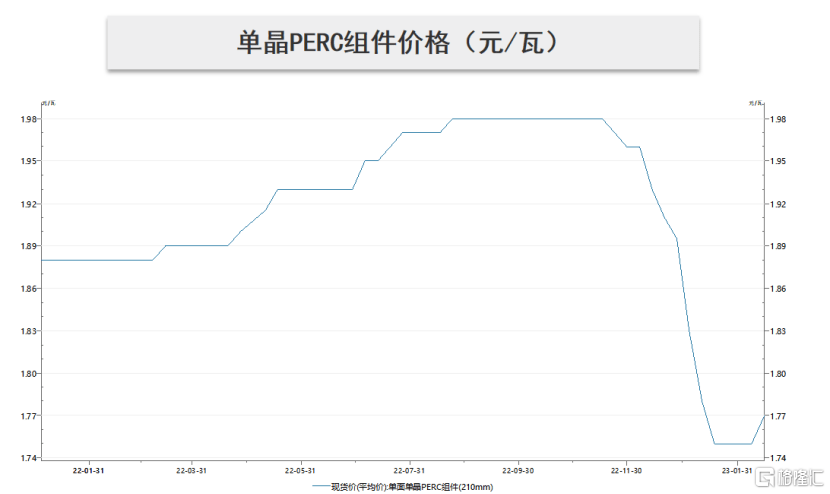

另一方面,不同于传统的燃煤机组的成本以煤炭为主,新能源发电成本受上游核心原材料价格影响较大。以光伏为例,相关的多晶硅、单晶硅等原材料成本有望下降,且下降趋势与煤炭不同,往往是以“跳水”的形式加速下行。

由于上游产能的释放,原材料价格有望持续下行,从而推升装机量,规模效应凸显。另外,伴随技术层面的不断突破,规模持续提升,产业集中度也将随之提高,成本下降非常迅速。

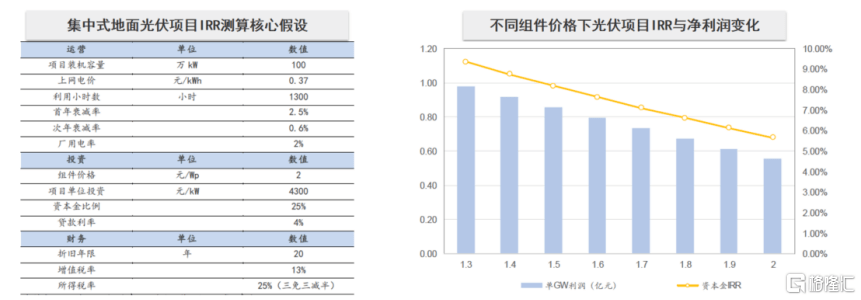

伴随以核心原材料价格下行以及规模效应下的成本持续下降,将导致新能源项目的收益率也会逐步提升。例如,下图中的光伏项目的IRR(内部收益率)预计从5.6%提高到7.6%,提高了2个百分点。随着利润率的提高用于投资这方面,投资者就会更多的增加,由于规模集约效应,成本又会增加,是良性循环的一个机制。

那么这些成本的下降的话,就会导致新能源项目的收益率就逐步的会提升,像这个光伏的资本的IRR,也就是它的收益率预计从5.6提高到7.6,提高2个百分点。随着项目利润率提高,并继续用于投资实现滚动发展,投资者会相应增加,由于规模集约效应,成本会下降,从而形成一个良性循环的机制。

目前,二级市场有什么比较可靠的板块跟踪“窗口”和代表性的基金产品?

中证全指“打包”全产业链龙头,全市场首只电力ETF如何?

目前,中证全指电力指数(H30199.CSI)正是一个标准的电力行业指数---选取中证全指样本股中的电力公用事业行业股票组成,以反映该行业股票的整体表现。据WIND统计显示,截至2023年2月16日收盘计,全指电力指数共包含54只成份股,平均个股市值434.64亿元。

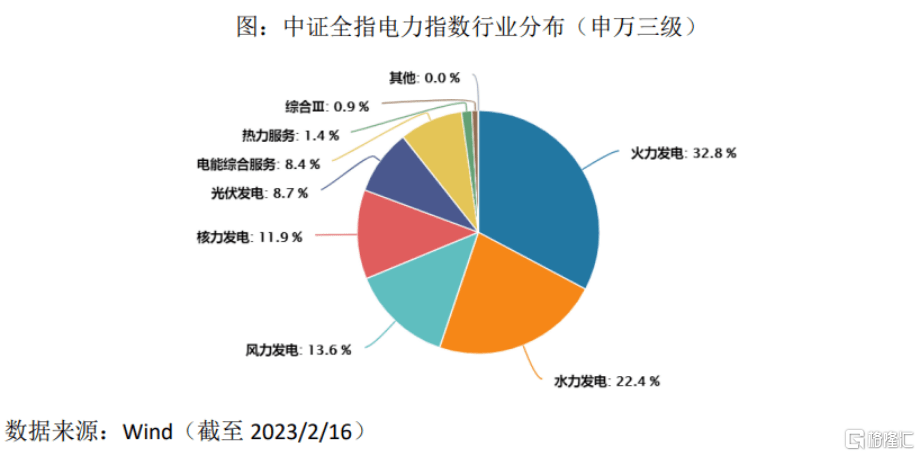

就细分行业分布来看,该指数成分股集中于电力行业,重点关注火电、水电、新能源发电,并共同捕捉传统发电和新能源发电领域的投资机会。其中,以权重最大的成分股长江电力(600900.SH)为例,火电占比达32.8%,水电占22%,风电占13%,光伏占比不到10%。

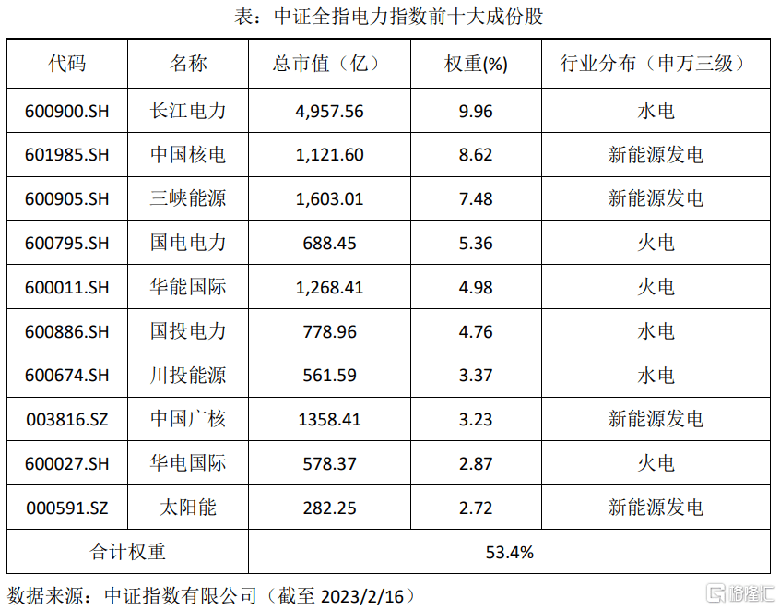

另外,该指数的前十大成份股合计占比为53.4%,持股的集中度比较适中,且从权重来看,并没有传统指数“头重脚轻”的特点,较为均衡。而且这些成份股也基本上都是电力产业链上细分行业的龙头股。

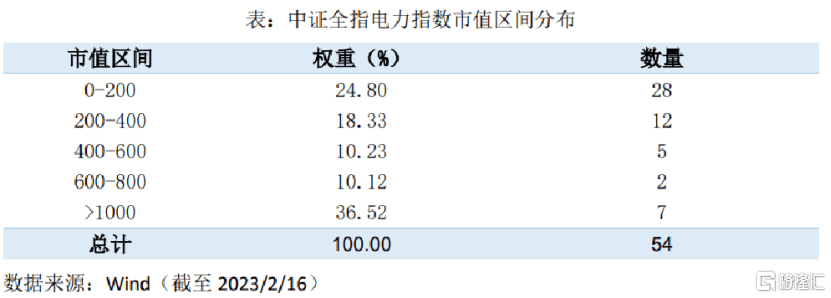

从市值分布来看,中证全指电力指数呈现较为明显的中小盘特征,其中市值规模在400亿之下的成份股权重合计占比为43%,数量达到40只。

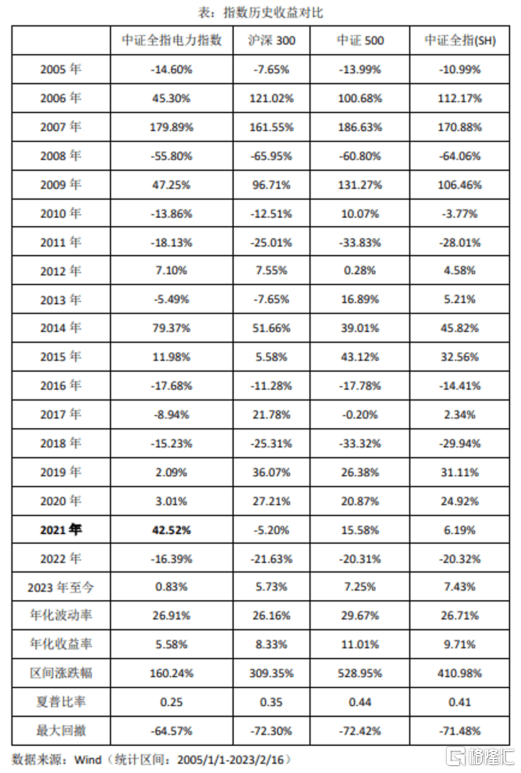

再来看过往收益率,据WIND统计显示,自基日(2014年12月31日)以来,截至2023年2月16日,中证全指电力指数年化收益率约5.6%,整体表现落后于大盘基准(中证全指)。此外,该指数的年化波动率为26.9%,同样低于部分大盘指数。不过自2021年起,由于电力市场化改革的加速,该指数取得了42.5%的收益,远远领先其他大盘指数。同时,其2022年的表现也领先大盘指数。

尽管该指数早已推出,但此前并没有相关的指数基金进行跟踪,直到广发电力ETF(159611)的出现,填补了这个遗憾。

这只ETF又有哪些亮点?

亮点一:首只综合涵盖“风、光、水、火、核”的新型综合电力ETF。

广发电力ETF(159611)跟踪的是中证全指电力公用事业指数。其中,新能源发电、水电、火电相关企业合计权重超过90%。

亮点二:规模大,流动性好。该电力ETF是目前全市场规模最大的“新型综合电力”ETF。据WIND统计,截至2023年2月17日,该电力ETF规模20.3亿元,过去一个月日均成交额1.3亿元。

一直以来,广发基金的指数投资实力在业内都是比较靠前的,而且经过多年的发展,指数布局已相对完善,涵盖A股、海外、债券指数等多个品种。

如今,能源革命已是大势所趋,电力产业链是能源革命的关键一环,随着新型电力系统改革纲领性文件出炉,电力转型有望提速,其投资价值想必也值得关注。(格隆汇)

评论